KYC Officer to profesjonalista odpowiedzialny za przestrzeganie procedur identyfikacji klientów w firmach finansowych. Odpowiedzialności KYC Officera obejmują: przeprowadzanie weryfikacji tożsamości klientów, analizę dokumentów i informacji, monitorowanie transakcji pod kątem podejrzanych działań oraz raportowanie wszelkich nieprawidłowości.

Ponadto, KYC Officer musi być świadomy i przestrzegać przepisów prawa, zasad regulacji oraz wewnętrznych polityk firmy. Jego zadaniem jest również prowadzenie bieżących szkoleń dla pracowników dotyczących procedur KYC i współpraca z organami regulacyjnymi.

Posiadanie certyfikatu KYC Officer zapewnia wiele korzyści. KYC Officer to specjalista w zakresie identyfikacji i weryfikacji tożsamości klientów. Dzięki temu certyfikatowi można rozpoznawać i minimalizować ryzyko prania brudnych pieniędzy, oszustw i finansowania terroryzmu. KYC Officer pomaga w utrzymaniu zgodności z przepisami prawnymi oraz w budowaniu zaufania klientów poprzez właściwe zarządzanie informacjami i danymi. To także zwiększa skuteczność działań antykorupcyjnych i chroni przed reputacyjnymi szkodami. Posiadanie certyfikatu KYC Officer jest więc ważnym atutem dla profesjonalistów działających w branży finansowej i biznesowej.

Zatrudnianie Certyfikowanego KYC Officer niesie wiele korzyści instytucjom obowiązanym do realizacji procedur AML. Przede wszystkim pomaga w zapobieganiu oszustwom i praniu pieniędzy, chroniąc reputację i wiarygodność instytucji. Dodatkowo, KYC Officer poprawia procesy identyfikacji klientów, co skraca czas potrzebny na otwarcie konta czy udzielenie pożyczki. Dzięki temu wzrasta efektywność operacyjna. Również ryzyko nałożenia kar przez organy regulacyjne zostaje ograniczone. Wreszcie, obecność certyfikowanego KYC Officera wzmacnia zaufanie klientów i zwiększa ich poczucie bezpieczeństwa.

Jak zdobyć certyfikat KYC Officer?

Certyfikat KYC Officer można zdobyć poprzez ukończenie specjalistycznego certyfikowanego szkolenia oferowanego przez Langas oraz zdanie egzaminu przygotowanego przez Stowarzyszenie Compliance Polska. Niezbędne są wiedza i umiejętności związane z obszarem Know Your Customer (KYC), czyli zidentyfikowaniem klienta, zarządzaniem ryzykiem i przeciwdziałaniem praniu pieniędzy. Szkolenie i egzamin obejmuje zagadnienia prawne, regulacyjne i procedury związane z KYC.

Jakie są wymagania do uzyskania certyfikatu KYC Officer?

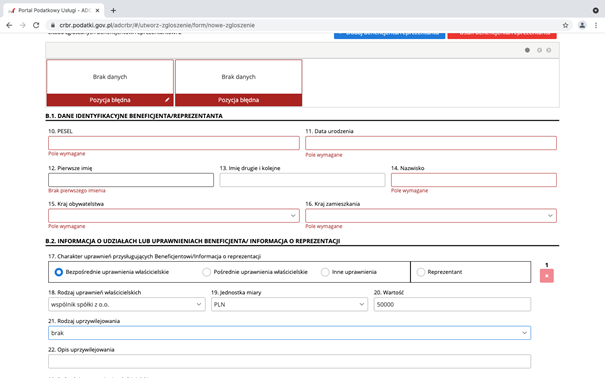

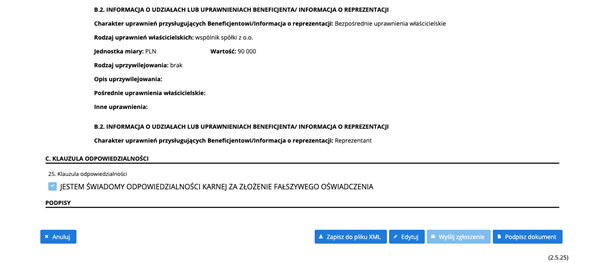

W celu uzyskania certyfikatu KYC Officer, wymagane są konkretne kwalifikacje: kandydat musi posiadać wiedzę na temat procedur KYC (Know Your Customer) oraz zagadnień związanych z przeciwdziałaniem praniu pieniędzy i finansowaniu terroryzmu. Ponadto, wymaga się doświadczenia w obszarze compliance oraz znajomości aktualnych regulacji i przepisów związanych z KYC. Osoba starająca się o certyfikat KYC Oficer powinna być również w stanie skutecznie identyfikować i oceniać ryzyko związane z klientami. Kwalifikacje należy potwierdzić egzaminem certyfikowanym przez Stowarzyszenie Compliance Polska składającym się z ok 50 pytań, uzyskując co najmniej 70% punktów. Egzamin można zdać na stronie https://langas.pl/egzaminy.

Gdzie można znaleźć szkolenia i kursy związane z certyfikacją KYC Officer?

Informacje na temat szkoleń i kursów związanych z certyfikacją KYC Officer w Polsce można znaleźć m.in. na tej stronie oraz stronie Stowarzyszenia Compliance Polska.

Langas jest organizacją specjalizującą się w szkoleniach z obszaru compliance, w tym również w zakresie KYC. Oferta szkoleniowa obejmuje kursy i szkolenia dotyczące procedur KYC, przeciwdziałania praniu pieniędzy oraz zagadnień związanych z bezpieczeństwem finansowym. Stowarzyszenie Compliance Polska jest instytucją certyfikującą, organizująca egzaminy i wydającej certyfikaty KYC Officer. Na stronach tych instytucji można znaleźć informacje o terminach i lokalizacjach szkoleń, a także o treści programów i wymaganiach certyfikacyjnych.

Jakie są podstawowe zasady i procedury KYC?

Podstawowe zasady i procedury KYC to procesy stosowane przez instytucje finansowe w celu identyfikacji, weryfikacji i oceny klientów w celu zapobiegania praniu pieniędzy i finansowaniu terroryzmu. KYC ma na celu gromadzenie i sprawdzanie informacji o tożsamości klientów oraz ocenę ryzyka związanych z ich transakcjami. Procedury KYC obejmują: identyfikację klienta na podstawie dokumentów tożsamości, weryfikację źródła pochodzenia funduszy, ocenę ryzyka, monitorowanie i raportowanie podejrzanych transakcji. Celem KYC jest zapewnienie uczciwości, bezpieczeństwa i zgodności instytucji finansowej z przepisami prawnymi.

Zostały ono szczegółowo opisane w tym artykule.

Jakie dokumenty są wymagane do weryfikacji tożsamości klienta?

W celu weryfikacji tożsamości konieczne może być przedstawienie następujących dokumentów: dowodu osobistego, paszportu lub prawa jazdy, wraz z aktualnym adresem zamieszkania, np. poprzez przedstawienie rachunku za media lub wyciągu bankowego. Organizacje muszą również zbierać informacje o działalności gospodarczej klienta, takie jak dokumenty rejestracyjne firmy, umowy partnerskie czy dokumenty potwierdzające pełnomocnictwa. Ważne jest, aby każdy dokument był aktualny, ważny i niepodrobiony.

Więcej na ten temat znajdziesz w tym artykule.

Jakie są ryzyka związane z nieprzestrzeganiem zasad KYC?

Ryzyka związane z nieprzestrzeganiem zasad KYC (Know Your Customer) to:

- Naruszenie przepisów prawa – brak weryfikacji tożsamości klientów może prowadzić do niezgodności z przepisami AML i przepisami sankcyjnymi.

- Wprowadzenie do firmy nieuczciwych klientów – brak weryfikacji tożsamości zwiększa ryzyko pozyskania klientów związanych z praniem pieniędzy, oszustwami czy finansowaniem terroryzmu.

- Szkody finansowe i reputacyjne – niewłaściwie przeprowadzone procesy KYC mogą prowadzić do strat finansowych, utraty klientów i uszczerbku dla reputacji firmy.

- Poważne sankcje prawne – nieprzestrzeganie zasad KYC może skutkować nakładaniem kar i sankcji ze strony organów regulacyjnych, co wpływa negatywnie na działalność firmy.

- Utrudnienia w raportowaniu – brak kompletnych danych i dokumentacji utrudnia raportowanie transakcji, co prowadzi do problemów z audytem wewnętrznym i zewnętrznym.

Zostały ono szczegółowo opisane w tym artykule.

Jakie są obowiązujące przepisy i regulacje dotyczące KYC?

KYC (Know Your Customer) to procedura, której celem jest identyfikacja i weryfikacja tożsamości klienta w sektorze finansowym. W Polsce obowiązujące przepisy dotyczące KYC są głównie określone w ustawach takich jak: Ustawa o przeciwdziałaniu praniu pieniędzy oraz finansowaniu terroryzmu oraz Ustawa o działalności instytucji pieniądza elektronicznego. W Unii Europejskiej regulacje dotyczące KYC obejmują przede wszystkim Dyrektywę AML (Anti-Money Laundering) IV oraz V, a także Rozporządzenie o ochronie danych osobowych (RODO). Wymagania KYC obejmują zbieranie i weryfikację danych osobowych, sprawdzanie listy sankcji, weryfikację źródeł dochodów i celów transakcji. Przedsiębiorstwa finansowe są zobowiązane do prowadzenia skrupulatnej analizy ryzyka i monitorowania transakcji klientów. Celem tych przepisów jest zapobieganie praniu pieniędzy, finansowaniu terroryzmu oraz oszustwom finansowym.

Jakie są najnowsze trendy i wyzwania w obszarze KYC?

Najnowsze trendy i wyzwania w obszarze KYC (Know Your Customer) to procesy i regulacje mające na celu identyfikację klientów w celu przeciwdziałania praniu pieniędzy i finansowaniu terroryzmu. W ostatnich latach rozwinięcie technologii, takich jak biometria i sztuczna inteligencja, wpływa na rozwój narzędzi KYC. Ponadto, wprowadzenie Ogólnego Rozporządzenia o Ochronie Danych Osobowych (RODO) stawia większy nacisk na ochronę danych klientów. Wyzwaniem jest zatem dostosowanie się do nowych przepisów i zachowanie zgodności, jednocześnie zapewniając wygodę i skuteczność w procesach KYC.